Introduzione all’indice di resilienza

Il mondo delle assicurazioni è soggetto a una crescente complessità e incertezza, amplificata dall’inasprimento dei rischi climatici, dall’andamento dei mercati finanziari e dagli impatti normativi. In questo contesto, dalla condivisione delle esigenze di business del Management, la valutazione della stabilità finanziaria delle compagnie assicurative è diventata cruciale per garantire la resilienza e la sostenibilità nel lungo termine del settore. Uno strumento fondamentale per valutare questa stabilità è l’utilizzo di un indice di volatilità del Solvency Ratio che dia alle Compagnie l’opportunità di monitorare un indicatore dinamico che intercetti in anticipo i possibili effetti di stress.

Importanza della volatilità del Solvency Ratio

Dalle analisi svolte emerge che il solo Solvency Ratio può non essere esaustivo ai fini del Risk Appetite Framework (RAF), se non valutato in funzione della sua volatilità a completamento del processo di gestione dei rischi: infatti, osservando i risultati ottenuti, appare interessante valutare in maniera prospettica la potenziale evoluzione del Solvency Ratio, oltre a poter identificare i principali contributori di volatilità ed ipotizzare una calibrazione oggettiva nel RAF delle soglie di Risk Appetite.

Creazione dell’indice di resilienza Ca&Co

In tale ambito, in autunno 2023 è stato pubblicato il paper “Assessing the resilience of the insurance industry under Solvency II” di Vincenzo Russo e Giacometti Rossella, i quali propongono diverse riflessioni molto interessanti per valutare, oltre ai già noti parametri di patrimonializzazione del framework Solvency, anche la loro variabilità nel tempo.

Da questo documento abbiamo preso spunto per creare l’indice di resilienza Ca&Co (IRC), con l’obiettivo di aggiungere un nuovo KPI a disposizione del management fondato su un processo oggettivo e indicativo della variabilità potenziale di Own Funds and Solvency Capital Requirement (SCR) di un portafoglio nel tempo.

Applicazioni dell’indice di resilienza

Questo indice di resilienza, inoltre, prescinde dalla dimensione in valore assoluto dell’SCR: rende quindi il dato paragonabile tra portafogli di diverse dimensioni, utile sia per confrontare portafogli diversi all’interno della stessa Compagnia o Gruppo, sia per valutare il posizionamento rispetto ai competitor del settore.

Benchmark del mercato e analisi dei dati

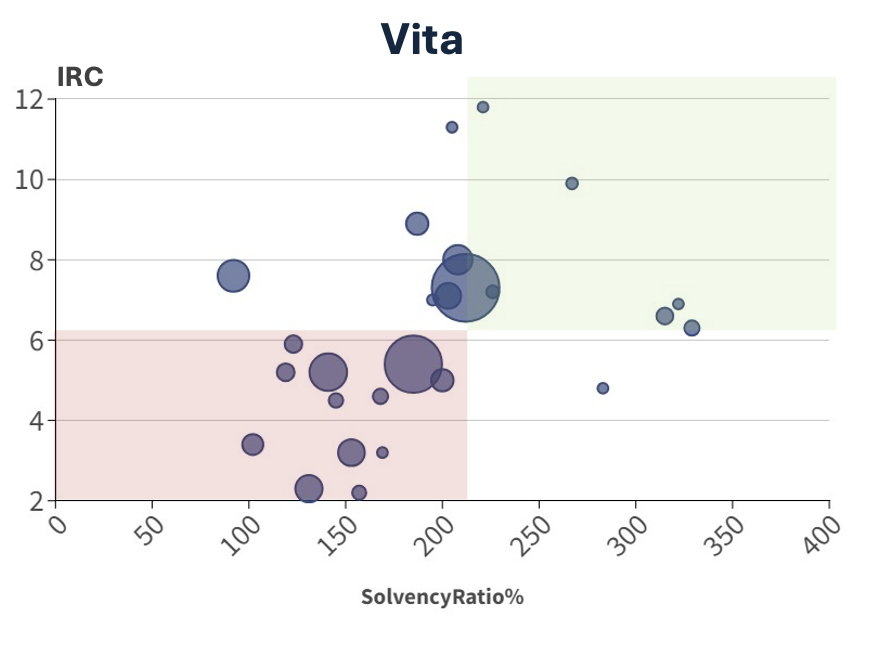

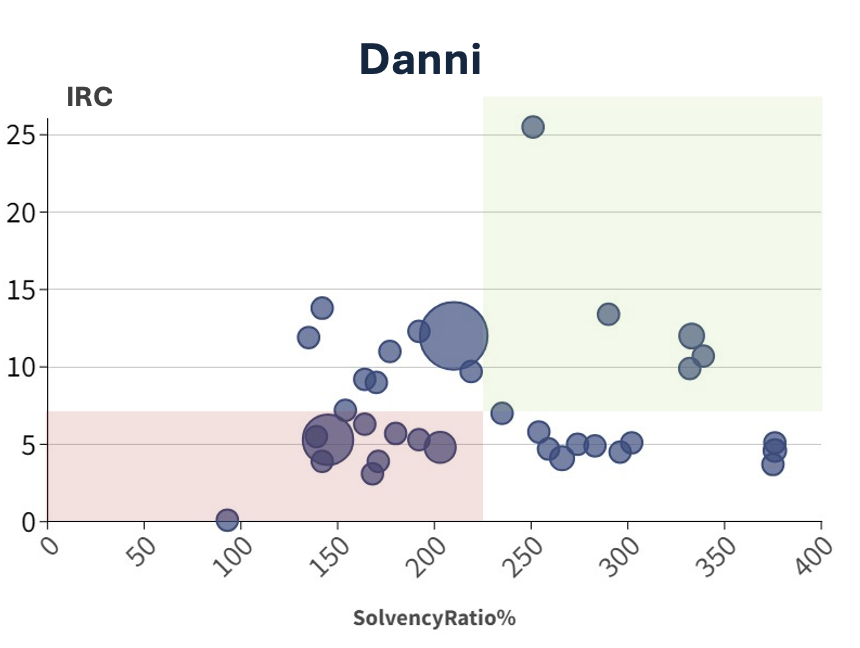

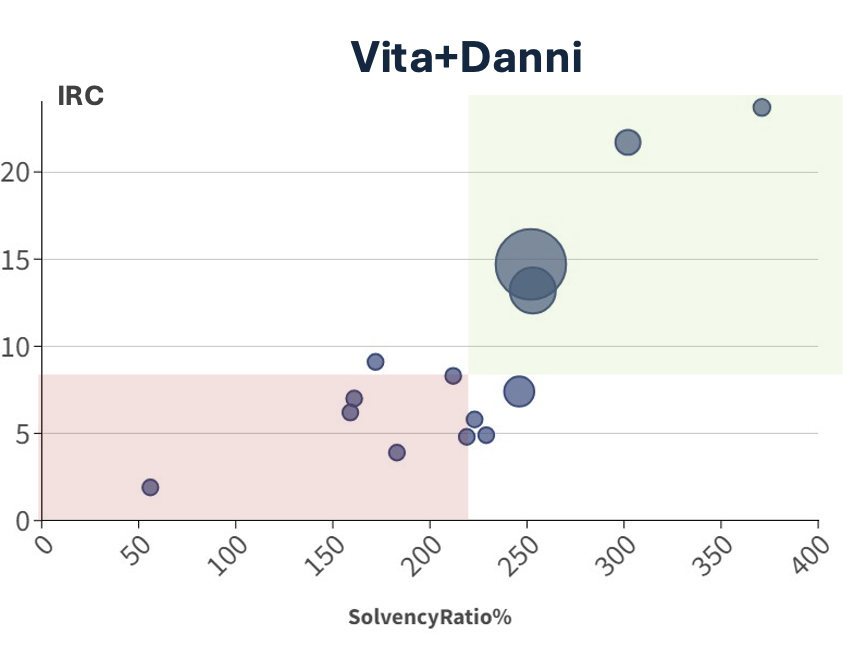

Riportiamo nei grafici a lato le risultanze della nostra prima analisi sul mercato italiano eseguita sui dati di ANIA InfoQRT al 31/12/2022. Nei grafici sono rappresentate prima le Compagnie operanti nel solo comparto Vita, poi quelle operanti solo nel comparto Danni e, nell’ultimo grafico in basso, quelle che operano in entrambi (c.d. composite): le società sono distribuite lungo l’asse delle X secondo il Solvency Ratio e lungo l’asse delle Y per il valore ottenuto con il nostro indice di resilienza (IRC), mentre la dimensione del punto rappresenta il volume di SCR.

Interpretazione dei risultati

Secondo la costruzione del KPI, a IRC più basso corrisponde una volatilità implicita maggiore del Solvency Ratio: ecco quindi che, dividendo i grafici in 4 quadranti definiti dalle medie di IRC e Solvency Ratio dei campioni alla data di riferimento, otteniamo che le Compagnie posizionate nei rispettivi quadranti in basso a sinistra sono quelle maggiormente a rischio (minor Solvency Ratio e maggiore volatilità implicita), mentre quelle posizionate in alto a destra sono le più resilienti (maggior Solvency Ratio e minore volatilità implicita).

Questo KPI rappresenta il primo step di analisi da cui partire per successivi approfondimenti. Infatti, una volta definito il livello di volatilità complessivo, si può procedere a svolgere analisi di secondo livello sulla volatilità dei Fondi Propri e del Solvency Capital Requirement e, in terza battuta, alla volatilità implicita delle componenti fondamentali quali, ad esempio, dei sottomoduli dell’SCR, LAC DT and BEL and Risk Margin.

Un ulteriore utilizzo di tale indice, inoltre, potrebbe essere relativo al Risk Appetite Framework per un duplice aspetto: il primo sarebbe in ottica di monitoraggio continuo dei diversi livelli delle fonti di rischio; il secondo è la calibrazione delle soglie di Risk Appetite con un criterio oggettivo, per esempio definendo le soglie in base a multipli della deviazione standard dal valore centrale calcolato.

Conclusioni sull’indice di resilienza

Alla luce delle analisi svolte, abbiamo identificato alcuni punti che, a nostro avviso, sono di particolare interesse.

In primo luogo, il framework Solvency è volto alla valutazione statica della solvibilità di una Compagnia sulla base delle grandezze patrimoniali iscritte a bilancio a una certa data, sulla quale poi vengono eseguite delle sensitivity prospettiche nell’Own Risk Solvency Assesment (ORSA). Un indice di questo tipo arricchirebbe l’informativa sull’evoluzione “dinamica” del Solvency Raio, desumibile dalla volatilità implicita registrata dalle serie storiche disponibili. Tale punto di vista aggiuntivo, alla luce dei grafici riportati nel paragrafo precedente, fornisce molte informazioni su quanto anche un Solvency Ratio elevato sia a rischio di oscillare notevolmente con stress di mercato o, viceversa, un Solvency Ratio possa essere inferiore in “valore assoluto” ma più stabile.

Questo primo elemento apre la strada a spunti di approfondimento circa la natura di tale volatilità: constatato il comportamento del Solvency Ratio nel tempo, si potrebbero applicare varianti di questo KPI connessi alle componenti fondamentali dell’SCR e ottenere ulteriori informazioni sui contributori principali della volatilità, se presenti. Tale approfondimento migliorerebbe la capacità sia di identificare eventuali punti di attenzione, sia di costruire indicatori di “early warning” su moduli o sotto-moduli che, alla luce di dati oggettivi, risultino essere quelli che più espongono la Compagnia ai rischi.

E proprio su quest’ultimo punto si collega un tema diffuso tra gli operatori del mercato, cioè la calibrazione delle soglie del Risk Appetite. Non pare infatti esistere sul mercato una pratica univocamente diffusa: data la natura probabilistica di questo indice (alcune prove empiriche svolte sui dati pubblici di operatori di mercato parrebbero confermarne l’applicabilità), una metodologia oggettiva per posizionare le soglie del RAF potrebbe essere quella di utilizzare multipli di deviazione standard del Solvency Ratio.

Si potrebbe, in tal modo, oggettivizzare la calibrazione dei livelli di appetito al rischio di una Compagnia quali soglie di “Tolerance” e “Limit” del Solvency Ratio, contribuendo a fornire all’ Organo deliberativo un’informazione sulla probabilità di accadimento dell’evento espressa in “ogni quanti anni…” è atteso l’episodio di superamento delle soglie in questione.

In conclusione, l’integrazione di tale indicatore nel più ampio sistema di gestione dei rischi delle compagnie assicurative consentirebbe di identificare, monitorare e gestire la capacità di affrontare situazioni di stress nel tempo senza compromettere la solidità. Un alto livello di resilienza nel Solvency Ratio potrebbe essere associato a una maggiore stabilità nel settore assicurativo nel suo complesso che anche alla luce delle nuove sfide future quali i cambiamenti normativi (es. Solvency Review), i rischi emergenti (es. Climate Change) e la continua ed istantanea evoluzione del panorama economico e finanziario consentirebbe di preservare la fiducia degli assicurati e degli investitori.

Stefano Carlino, Founding Partner di Carlino, Costanzo & Associati

Alessio Buonfrate, Associato di Carlino, Costanzo & AssociatiEmanuele D’Imprima, Associato di Carlino, Costanzo & Associati