Il cambiamento climatico, i rischi ambientali e sociali possono avere un impatto importante sulla vita umana, sociale ed economica e, di conseguenza, se non gestiti correttamente, possono comportare rischi sostanziali anche per le Compagnie di assicurazione.

Allo stesso tempo, il settore assicurativo può svolgere un ruolo importante nella mitigazione e nell’adattamento ai cambiamenti climatici o ai rischi di sostenibilità attraverso i propri investimenti, prodotti e servizi. Dato il loro ruolo di “gestori del rischio” della società e di importanti investitori a lungo termine, le Compagnie di assicurazione hanno un’opportunità e una responsabilità uniche per affrontare le sfide legate alla sostenibilità e facilitare la transizione verso un’economia più sostenibile e resiliente.

Tale ruolo è confermato dall’evoluzione regolamentare Europea, che incorpora sempre più le metriche Environmental, Social e Governance (c.d. “ESG”) all’interno della normativa di riferimento dei partecipanti ai mercati finanziari, tra cui, appunto, le Compagnie Assicurative.

Nel presente elaborato, riepilogheremo le novità introdotte dalla normativa in materia di finanza sostenibile applicabile alle Compagnie assicurative e ci focalizzeremo sugli impatti al framework Solvency II, in particolare sugli interventi che dovranno essere messi in atto dal Risk Management al fine di integrare i rischi derivanti dai cambiamenti climatici all’interno della politica di gestione dei rischi, attraverso il Risk Appetite Framework, ed aggiornare in tal senso gli scenari di stress presenti nell’Own Risk and Solvency Assessment (c.d. “ORSA”).

EVOLUZIONE NORMATIVA

Il 2 agosto 2021 sono state pubblicate in Gazzetta Ufficiale Europea le versioni definitive delle bozze dei Regolamenti diffusi dalla Commissione Europea, il 21 aprile dello stesso anno, all’interno del più ampio “Sustainable finance package” che disciplina le misure atte a contribuire all’ascesa della finanza sostenibile nei mercati finanziari europei. Tale pacchetto regolamentare ha rappresentato un ulteriore passo nella direzione dell’European Green Deal, dopo l’entrata in vigore dei Regolamenti SFDR (2019/2088) and Taxonomy (2020/852), introducendo le seguenti disposizioni:

- l’atto delegato UE 2021/2139 relativo agli aspetti climatici della tassonomia UE, che mira a promuovere gli investimenti sostenibili chiarendo meglio quali attività economiche contribuiscono maggiormente al conseguimento degli obiettivi ambientali dell’UE;

- una proposta di direttiva (rif. COM 2021/189 final, attualmente in discussione) sull’informativa in materia di sostenibilità delle imprese, volta a migliorare il flusso delle informazioni sulla sostenibilità nel mondo imprenditoriale e ad armonizzare la comunicazione delle informazioni sulla sostenibilità da parte delle imprese, in modo che le società finanziarie, gli investitori e il grande pubblico dispongano di informazioni comparabili e affidabili;

- sei atti delegati modificativi relativi ai doveri delle imprese relativamente al servizio di consulenza in materia di investimenti, i quali hanno l’obiettivo di garantire che le imprese finanziarie (come ad esempio i consulenti, i gestori di attivi o gli assicuratori) includano la sostenibilità nelle loro procedure e nella consulenza in materia di investimenti fornita ai clienti.

In merito ai sei atti delegati modificativi, di seguito approfondiremo, nella Tab 1, il contenuto e la data di decorrenza dei tre regolamenti delegati che avranno come soggetti destinatari proprio le Compagnie di assicurazione:

| Norma | Contenuto | Decorrenza |

| Reg. Del. UE 2021/1256 | Modifica Reg. Del. UE 2015/35 (Solvency II) al fine di integrare i rischi di sostenibilità nelle imprese di assicurazione e riassicurazione. I rischi di sostenibilità entrano nella gestione del rischio di investimento e nelle politiche di: SottoscrizioneRiservazioneInvestimentoRetribuzione. Devono tener conto dei rischi di sostenibilità la Funzione Risk e Attuariale. In ambito di investimenti, i rischi di sostenibilità entrano nel principio della persona prudente. Le imprese tengono conto dell’impatto potenziale a lungo termine della loro strategia e delle loro decisioni di investimento sui fattori di sostenibilità e, ove pertinente, tale strategia e tali decisioni di un’impresa di assicurazione riflettono le preferenze di sostenibilità dei loro clienti prese in considerazione nel processo di Product Oversight and Governance (POG) | 02/08/2022 |

| Reg. Del. UE 2021/1257 POG | Modifica Reg. Del. (UE) 2017/2358 e 2017/2359 al fine di integrare i fattori di sostenibilità, i rischi di sostenibilità e le preferenze di sostenibilità nei requisiti in materia di POG | 02/08/2022 |

| Reg. Del. UE 2021/1269 POG – Bancassurance | Modifica Dir. Del. 2017/593 (Mifid 2) al fine di integrare i fattori di sostenibilità negli obblighi di governance dei prodotti per i quali la distribuzione avviene attraverso il canale bancario, soggetto a normativa Mifid 2 | 22/11/2022 |

Analizzeremo nel successivo capitolo le modifiche apportate dal Regolamento Delegato 2021/1256 alla normativa Solvency II.

L’INTEGRAZIONE DEI FATTORI ESG NEL RAF E NEGLI SCENARI ORSA

Come anticipato, il Regolamento Delegato UE 2021/1256 modifica il Regolamento Delegato UE 2015/35 Solvency II, introducendo nuovi compiti per la funzione di gestione dei rischi, a decorrere dal 2 agosto 2022.

AI fini del presente documento, focalizzeremo l’attenzione sulle modifiche apportare all’articolo 269 degli atti delegati, le quali prevedono che la funzione di gestione dei rischi individui e valuti i rischi emergenti e i rischi di sostenibilità – sia a livello di RAF che di Risk Policy – e che detti rischi vengano integrati nella valutazione del fabbisogno di solvibilità globale di un’impresa (ORSA).

Per poter comprendere come procedere alla corretta implementazione dei rischi di sostenibilità all’interno del framework RAF e, successivamente, all’interno degli scenari ORSA, EIOPA ha pubblicato alcuni paper dedicati al tema:

- Opinion on the supervision of the use of climate change risk scenarios in ORSA, EIOPA, 19 aprile 2021: in questo parere l’EIOPA definisce le aspettative di vigilanza sull’integrazione degli scenari di rischio del cambiamento climatico da parte degli assicuratori nei loro scenari ORSA;

- Methodological Paper on potential inclusion of climate change in the Nat Cat standard formula, EIOPA, 29 giugno 2021 – le cui osservazioni, in particolare quelle relative ad un aumento della frequenza di aggiornamento dei parametri della Nat Cat standard formula, sono state recepite nella proposta di Review Solvency II di settembre 2021;

- Consultation paper on Application guidance on running climate change materiality assessment and using climate change scenarios in the ORSA, EIOPA, 10 dicembre 2021: Consultazione che fornisce spunti generali ed esempi nella valutazione di materialità alle imprese che devono individuare i rischi del cambiamento climatico ed integrarli negli scenari ORSA;

- Methodological Principles of insurance stress testing – Climate change component, EIOPA, 27 gennaio 2022: il documento definisce i principi metodologici che possono essere utilizzati per progettare esercizi di stress test bottom-up volti a valutare la vulnerabilità degli assicuratori ai rischi climatici.

È importante ricordare che, al momento, quando si parla di «integrazione dei rischi di sostenibilità» si fa riferimento ai soli rischi ricollegabili al cambiamento climatico (Climate Change) sia in ambito RAF che negli scenari ORSA.

L’INTEGRAZIONE DEI RISCHI DI SOSTENIBILITÀ NEI RAF

EIOPA, nell’Opinion on the supervision of the use of climate change risk scenarios in ORSA, introduce la matrice di materialità dei rischi legati al cambiamento climatico per la Compagnia come supporto nell’attività di identificazione del perimetro dei rischi di sostenibilità da considerare e nella comprensione dei canali tramite cui i rischi si trasmettono alle compagnie sottoforma di impatti finanziari.

In relazione ai rischi di sostenibilità Climate Change, EIOPA distingue, infatti, tra i fattori di rischio Transition and Physical. In particolare, definisce come:

- Transition risk, il fattore di rischio legato al processo di adeguamento verso un’economia a basse emissioni di carbonio per soddisfare gli obiettivi dell’Accordo di Parigi sul clima, che può portare a una rivalutazione di un’ampia gamma di assets, in particolare per i settori sensibili al clima (per esempio i settori ad alta intensità di carbonio/GHG come i combustibili fossili).

Questa tipologia di fattore di rischio racchiude al suo interno le seguenti aree di rischio:

- Policy risks, come, per esempio, il risultato dell’entrata in vigore di: requisiti di efficienza energetica, meccanismi di carbonpricing che aumentano il prezzo dei combustibili fossili o politiche che incoraggiano l’uso sostenibile dei terreni;

- Legal risks, come, ad esempio, il rischio di incorrere in cause legali per non aver evitato o minimizzato gli impatti negativi sul clima;

- Technology risks, come, per esempio, il rischio comportato dal mancato adeguamento ad una nuova tecnologia a minore impatto ambientale che supera una tecnologia in uso più inquinante;

- Market risks, come, ad esempio, nel caso in cui le scelte commerciali dei consumatori e dei clienti si orientassero verso prodotti e servizi con un minore impatto climatico-ambientale;

- Reputational risks, ravvisabile, per esempio, nella difficoltà di attrarre e mantenere clienti, dipendenti, partner commerciali e investitori nel caso in cui l’azienda fosse identificata a livello reputazionale come inquinante.

- Physical risk, il fattore di rischio affrontato dalle istituzioni finanziarie a causa dei costi economici e delle perdite finanziarie derivanti dall’impatto (fisico) diretto dell’aumento della gravità e della frequenza degli eventi meteorologici estremi legati al cambiamento climatico. Tale fattore di rischio è ulteriormente classificabile in:

- Acute, per i rischi che derivano da eventi particolari legati al clima come tempeste, inondazioni, incendi o ondate di calore che possono danneggiare gli impianti di produzione e interrompere le catene del valore;

- Chronic, per i rischi che derivano da cambiamenti a lungo termine nel clima, come i cambiamenti di temperatura, l’aumento del livello del mare, la riduzione della disponibilità di acqua, la perdita di biodiversità e i cambiamenti nella produttività della terra e del suolo.

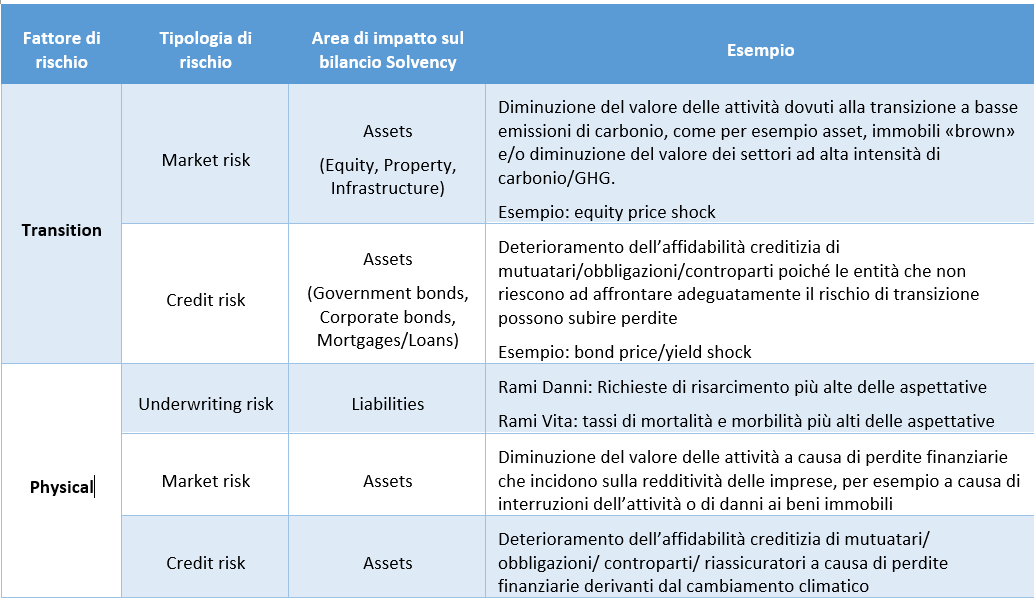

La distinzione dei fattori di rischio di sostenibilità legati al Climate Change appena illustrata risulta di particolare importanza nella definizione dei nuovi KRI-RAF di riferimento. Infatti, tali fattori sono tradotti come impatti nelle tradizionali categorie di rischio prudenziale: Underwriting risk, Market risk, Credit and Counterparty risk, Operational risk, Reputational risk and Strategic risk.

Si riporta di seguito un estratto degli impatti ritenuti più rilevanti della matrice EIOPA, applicabile sia alle imprese operanti nei rami vita che danni, utile, come accennato, a condurre una valutazione di materialità dei rischi Climate Change, sia dal punto di vista qualitativo che quantitativo.

FATTORE DI RISCHIO: TRANSITIONS

| Aree di rischio | Underwriting risk | Market risk | Credit/ Counterparty risk | Operational/ Reputational/ Strategic risk |

| Policy | Richieste di risarcimento più elevate per alcuni rami di attività (ad esempio l’assicurazione del credito) a causa della transizione ad un’economia a basse emissioni di carbonio | Spread più elevati per i titoli di stato dei Paesi non ESG | Diminuzione del valore del portafoglio di mutui commerciali e residenziali, ad esempio a causa della politica del governo riguardo all’efficienza energetica degli immobili | Riduzione della domanda di prodotti e servizi assicurativi laddove la base clienti delle imprese è fortemente esposta alle industrie convenzionali ad alta intensità di carbonio |

| Legal | Aumento delle richieste di risarcimento legate al cambiamento climatico nell’ambito delle polizze di responsabilità civile, indennità professionali e polizze ambientali di terzi | Calo dei prezzi degli investimenti nei settori ad alta intensità di carbonio a causa controversie affrontate dalle aziende per non aver evitato o minimizzato gli impatti negativi sul clima | Aumento dei reclami per le imprese, con conseguente abbassamento del credito e una maggiore esposizione delle imprese a perdite di riassicurazione | Aumento delle richieste dirette di risarcimento danni e dei costi di contenzioso |

| Technology | Imprevisto aumento delle richieste di risarcimento sui nuovi prodotti che coprono tecnologie green a causa dell’insufficienza disponibilità di dati | Riduzione del valore degli investimenti in nuove tecnologie green a seguito del loro mancato successo | Lo sviluppo di tecnologie green provoca perdite sui prestiti alle aziende che dipendono dalla produzione di energia a base di carbonio | Calo della domanda dei prodotti di imprese assicurative che non coprono ambiti ESG |

| Market sentiment | … | Lo spostamento delle preferenze dei clienti verso beni e servizi ESG mette sotto pressione gli investimenti dei produttori di beni e servizi a base di carbonio | L’aumento della domanda di immobili ESG riduce il valore dei prestiti ipotecari su proprietà commerciali non ESG | Riduzione della domanda di prodotti e servizi assicurativi delle imprese la cui strategia di investimento non tiene sufficientemente conto dell’impatto a lungo termine sui fattori di sostenibilità |

| Reputation | … | Scarso rendimento delle aziende non ESG | Minori tassi di occupazione degli immobili non ESG che riducono le entrate delle società | La presenza di clienti non ESG danneggia la reputazione delle imprese, rendendo difficile attrarre e mantenere clienti e personale |

FATTORE DI RISCHIO PHYSICAL

| Acute | Aumento delle richieste di risarcimento a causa dell’aumento della frequenza e gravità degli eventi metereologici | Spread di credito più elevati sui titoli di stato emessi da paesi suscettibili di rischi fisici acuti | Riduzione del merito creditizio dei riassicuratori e potenziale esposizione a perdite di riassicurazione, a causa della maggiore frequenza e concentrazione di eventi metereologici estremi e catastrofi naturali | Riduzione della competitività dell’assicuratore a causa di una strategia ESG inadeguata |

| Chronic | Aumento delle richieste di risarcimento a causa dell’aumento della frequenza e della gravità delle epidemie e delle pandemie | Aumento degli spread di credito sui titoli di stato emessi da paesi che sono altamente suscettibili ai rischi fisici cronici | Perdite sui mutui commerciali, a seguito dell’aumento del lavoro da casa | Riduzione dei ricavi degli assicuratori a seguito della minor redditività di alcuni rami |

La distinzione dei fattori di rischio di sostenibilità legati al Climate Change appena illustrata risulta di particolare importanza nella definizione dei nuovi KRI-RAF di riferimento. Infatti, tali fattori sono tradotti come impatti nelle tradizionali categorie di rischio prudenziale: Underwriting risk, Market risk, Credit and Counterparty risk, Operational risk, Reputational risk and Strategic risk.

Si riporta di seguito un estratto degli impatti ritenuti più rilevanti della matrice EIOPA, applicabile sia alle imprese operanti nei rami vita che danni, utile, come accennato, a condurre una valutazione di materialità dei rischi Climate Change, sia dal punto di vista qualitativo che quantitativo.

Attraverso l’utilizzo di questa matrice, la funzione di Risk Management, con il supporto delle altre funzioni interessate, individua i rischi di sostenibilità ritenuti materiali, anche in relazione al possibile impatto sulle voci di bilancio, e determina i nuovi KRI-RAF di monitoraggio che andranno ad alimentare il Risk Appetite Framework della Compagnia.

L’INTEGRAZIONE DEI RISCHI DI SOSTENIBILITÀ NEGLI SCENARI ORSA

Sebbene la pubblicazione delle Linee Guida EIOPA per l’integrazione dei rischi di sostenibilità all’interno degli scenari ORSA sia prevista per Giugno 2022, i paper già divulgati tracciano la strada di riferimento per avviare il loro percorso di inclusione.

A differenza degli scenari di stress test ORSA abituali, va precisato che i rischi derivanti dai cambiamenti climatici sono portatori intrinsechi di alcune peculiarità che si rifletteranno di conseguenza nei nuovi scenari di riferimento. Sarà, infatti, necessario adottare un nuovo approccio metodologico nella loro costruzione, alla luce della natura incerta e a lungo termine dei cambiamenti climatici, per poter valutare la vulnerabilità della Compagnia rispetto a gravi ma plausibili scenari avversi.

Il punto di partenza per la definizione dei nuovi scenari di stress test è la valutazione di materialità effettuata attraverso la matrice EIOPA: gli scenari di stress test terranno conto dei rischi di sostenibilità ritenuti materiali per la Compagnia nella precedente analisi.

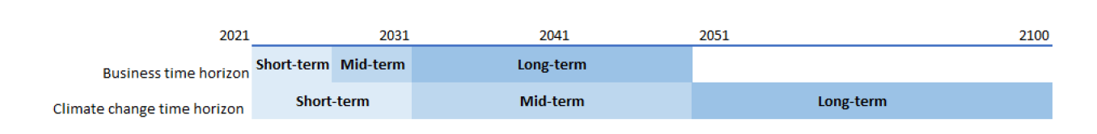

Il secondo step nella costruzione dei nuovi scenari riguarda la riconciliazione degli orizzonti temporali, poiché l’orizzonte di riferimento dei cambiamenti climatici risulta essere molto più lungo rispetto a quello utilizzato normalmente nel business assicurativo:

Figura 1 – Confronto degli orizzonti temporali – EIOPA, Consultation paper on Application guidance on running climate change materiality assessment and using climate change scenarios in the ORSA, 10 dicembre 2021

In questa prima fase, EIOPA sembrerebbe orientata ad applicare un approccio esplorativo con la previsione di un orizzonte di medio-lungo termine compreso tra i 15 e 30 anni.

Il terzo step riguarda la scelta degli scenari narrativi: EIOPA propenderebbe per l’utilizzo di scenari multipli, in quanto permetterebbero di tenere conto di diverse dimensioni chiave dei cambiamenti climatici e valutare quindi meglio la resilienza dell’impresa a scenari avversi. A questo proposito, si tratterebbe di prevedere scenari che considerino sia i Transition che i Physical risk all’interno di almeno due scenari narrativi (rispetto ai quattro elaborati):

- uno scenario in cui l’aumento della temperatura globale rimane al di sotto dei 2° C, preferibilmente non più di 1,5° C, in linea con gli impegni dell’UE;

- uno scenario in cui l’aumento della temperatura globale supera i 2° C.

L’ultimo step riguarda la definizione delle metodologie di shocks, necessarie per ottenere gli impatti sulle voci di bilancio di Assets e Liabilities.

EIOPA, all’interno del paper «Methodological Principles of insurance stress testing – Climate change component», ha predisposto una tabella di riepilogo per chiarire quali rischi sono stati presi attualmente in considerazione per l’elaborazione di una metodologia di stress e quali no. Di seguito riportiamo un estratto contenente solo i rischi presi in considerazione.

Mentre per gli Assets impattati dai fattori di rischio Transition sono disponibili diversi modelli di shock (CLIMAFIN, NiGEM, CARIMA, PACTA) e a diversi livelli di granularità (livello Paese, livello di Settore, livello di Assets, livello di Tecnologia), per quanto riguarda i Physical risk, ad oggi, non sono ancora state pubblicate metodologie di calcolo robuste degli impatti sugli Assets. Di conseguenza, il primo esercizio di stress test riguarderà gli impatti sugli Assets per i fattori di rischio Transition e gli impatti sulle Liabilities per i fattori Physical.

Ulteriore precisazione è fatta sempre sugli impatti sulle Liabilities dei fattori di rischio Physical:

- per le imprese che esercitano nei Rami Danni, al fine di definire gli shocks, EIOPA propone di cambiare la frequenza, gravità e correlazione nei parametri per pericoli regionali specifici (tempeste, forti precipitazioni, alluvioni, ondate di calore, incendi boschivi, cedimenti, grandine, siccità). Per la calibrazione degli stessi, EIOPA utilizzerà se necessario supporto esterno.

- Per le imprese che esercitano nei Rami Vita, data la mancanza di evidenze conclusive ampiamente riconosciute in relazione all’impatto del climate change sul rischio biometrico, EIOPA monitorerà l’evoluzione delle ricerche in questo campo e quando calibrerà gli shocks life ed health si avvarrà di scienziati climatici ed esperti di salute.

Inoltre, in merito ai temi di riassicurazione, EIOPA indica, quale approccio preferenziale, la richiesta di calcolare gli impatti di climate change al lordo ed al netto della riassicurazione.

CONCLUSIONI

In conclusione, il 2 agosto 2022 rappresenta la data di decorrenza delle modifiche apportate alla normativa Solvency II che vedrà, in particolare, l’integrazione nel sistema di gestione dei rischi, attraverso l’aggiornamento del RAF, delle Compagnie dei rischi di sostenibilità.

A decorrere dalla stessa data, le Imprese di assicurazione dovranno ricomprendere gli stessi rischi di sostenibilità anche nella valutazione del fabbisogno di solvibilità globale (ORSA). EIOPA ne monitorerà l’applicazione, attraverso le Autorità di Vigilanza Nazionali, a partire da aprile 2023.

In particolare, a decorrere da agosto 2022 la Funzione Risk Management sarà tenuta a individuare e valutare i rischi di sostenibilità, con conseguente interazione degli stessi in ORSA e la Funzione Attuariale sarà tenuta a includere considerazioni sugli effetti dei rischi di sostenibilità nel parere sulla politica di sottoscrizione.

Il Regolatore Europeo si aspetta che il Management delle società di assicurazione riesca a comprendere, affrontare e gestire tutti i rischi che possono derivare dalle sfide ESG a lungo termine, anche quelli che vanno ben oltre l’orizzonte di pianificazione aziendale standard.

Il Management delle Compagnie, per poter arrivare preparato a questa prima deadline, dovrà:

- integrare il Risk Appetite Framework con i rischi di sostenibilità ritenuti materiali

- iniziare il percorso di studio, analisi ed implementazione dei nuovi scenari di stress test ORSA, in attesa della pubblicazione, prevista per giugno, delle Linee Guida da parte di EIOPA.

Oltre a migliorare la gestione del rischio della Compagnia, una strategia ESG proattiva è in grado di offrire opportunità che potrebbero consentire alle società di trarre un vantaggio competitivo da tale posizione. La risposta della compagnia di assicurazioni alle tematiche ESG può creare opportunità di marketing e di posizionamento del marchio, contribuire a migliorare il livello di coinvolgimento dei dipendenti e la cultura aziendale, nonché sostenere lo sviluppo di nuovi prodotti collegati a tali tematiche e l’individuazione di nuove attività redditizie.

Alessio Buonfrate (Senior Consultant Ca&Co)

Ilenia De Grandis (Consultant Ca&Co)