Le criptovalute sono valute digitali che stanno trasformando il concetto di denaro e transazioni finanziarie. Basate su tecnologia blockchain e crittografia, sono decentralizzate, eliminando intermediari e riducendo costi e tempi delle transazioni, e pseudonime, proteggendo l’identità degli utenti. La blockchain registra permanentemente tutte le transazioni in modo sicuro e immutabile. Le criptovalute possono essere utilizzate per investimenti, pagamenti online e “smart contract”. Tuttavia, presentano rischi come volatilità dei prezzi, sicurezza delle piattaforme e possibili usi illegali. Nonostante ciò, l’interesse per le criptovalute e la blockchain continua a crescere.

Introduzione

Le criptovalute sono una forma di valuta digitale che sta rivoluzionando il concetto di denaro e di transazioni finanziarie negli ultimi anni. Queste valute digitali, basate su tecnologie innovative come la blockchain e la crittografia, sono caratterizzate da diversi elementi chiave rispetto alle valute tradizionali emesse da banche centrali o governi:

- sono decentralizzate, il che significa che non sono controllate da nessuna autorità centrale e le transazioni avvengono direttamente tra le parti coinvolte, eliminando la necessità di intermediari e rendendo le transazioni più veloci ed economiche;

- sono pseudonime, il che significa che le identità degli utenti coinvolti nelle transazioni sono protette da anonimato, offrendo quindi un certo livello di privacy e sicurezza agli utenti.

La blockchain, che serve da infrastruttura fondamentale per le criptovalute, è un registro pubblico distribuito (“distributed ledger technology”) che registra in modo permanente tutte le transazioni effettuate utilizzando una determinata criptovaluta. Ogni blocco di transazioni è collegato al precedente in modo crittografico, creando una catena di blocchi immutabile, assicurando che le transazioni siano verificate e confermate dalla rete peer-to-peer della criptovaluta, evitando la possibilità di frodi o manipolazioni.

Le criptovalute possono essere utilizzate per diversi scopi:

- come forma di investimento, con l’obiettivo di trarre profitto dalle fluttuazioni dei prezzi;

- come metodo di pagamento per effettuare pagamenti online, poiché sempre più aziende accettano criptovalute come metodo di pagamento;

- come esecuzione di “smart contract”, che sono codici autonomi che si autoeseguono quando si verificano determinate condizioni, aprendo le porte a una vasta gamma di applicazioni decentralizzate.

Tuttavia, le criptovalute non sono senza rischi. Proprio la loro volatilità è uno dei principali ostacoli all’adozione diffusa, poiché i prezzi possono fluttuare notevolmente nel giro di pochi giorni. Inoltre, ci sono preoccupazioni riguardo alla sicurezza delle piattaforme di scambio e dei portafogli digitali, che possono essere vulnerabili agli attacchi informatici. Infine, l’anonimato delle transazioni può essere sfruttato per attività illegali come il riciclaggio di denaro e il finanziamento del terrorismo.

Nonostante queste sfide, il settore delle criptovalute continua a crescere rapidamente, con sempre più aziende, istituzioni finanziarie e privati che si interessano alla tecnologia blockchain e alle opportunità offerte dalle criptovalute.

Cenni storici: dalle origini di Bitcoin alle criptovalute emergenti

Le criptovalute stanno provocando una rivoluzione nel mondo finanziario globale, ma il loro percorso affonda le radici nel concetto di “denaro digitale” sin dagli anni ’80. Tuttavia, il vero punto di svolta è arrivato nel 2009, quando una o più persone sotto lo pseudonimo di Satoshi Nakamoto ha introdotto il Bitcoin, la prima criptovaluta decentralizzata basata sulla tecnologia blockchain. Il Bitcoin ha segnato l’inizio di una nuova era finanziaria, dando vita a un’intera classe di attività digitali conosciute come criptovalute.

A partire dal 2011, il Bitcoin ha catturato l’attenzione del pubblico e dei media, catalizzando la nascita di numerose nuove criptovalute, denominate “altcoin”.

Negli anni successivi, il mondo delle criptovalute ha sperimentato una crescita esplosiva sia in termini di valore di mercato che di interesse da parte del pubblico. Nel 2013, il prezzo del Bitcoin ha superato per la prima volta la soglia dei 1.000 dollari, suscitando l’interesse degli investitori e contribuendo alla proliferazione di piattaforme di scambio di criptovalute.

Il 2017 è stato un anno di svolta per le criptovalute, con il prezzo del Bitcoin che ha raggiunto i 20.000 dollari a dicembre. Questo exploit ha catturato l’attenzione anche dei primi investitori istituzionali e ha contribuito a una maggiore legittimazione delle criptovalute come asset finanziario riconosciuto.

Tuttavia, il 2018 è stato un anno caratterizzato da una correzione significativa per il mercato delle criptovalute, con i prezzi che hanno subito un crollo sostanziale: il Bitcoin è arrivato a perdere, nell’anno, più dell’80% del suo valore massimo, offrendo un ulteriore segnale circa la volatilità di tali strumenti.

Nonostante le sfide incontrate, il settore delle criptovalute ha continuato a crescere e a innovarsi: tecnologie come gli smart contract hanno aperto la strada a una nuova generazione di criptovalute, tra cui Ethereum, che consentono la creazione di applicazioni decentralizzate (DApps) e contratti intelligenti.

Negli ultimi anni, le criptovalute hanno guadagnato sempre più terreno anche verso grandi aziende e istituzioni finanziarie che stanno esplorando le potenzialità della tecnologia blockchain e delle criptovalute sia per migliorare l’efficienza dei propri processi aziendali sia per diversificare i propri investimenti.

Tuttavia, il settore delle criptovalute rimane soggetto a un quadro normativo in evoluzione e a incertezze regolamentari. Le autorità di regolamentazione in tutto il mondo stanno cercando di adattare le leggi esistenti per far fronte alle sfide presentate dalle criptovalute, come la tutela degli investitori e la prevenzione di attività illegali come il riciclaggio di denaro e il finanziamento del terrorismo.

Le incertezze sono principalmente dovute alla difficoltà, da parte dei regolatori, di inquadrare tali strumenti come un’univoca asset class giuridica: ad esempio, già nel 2019 ESMA ed EBA avevano rilevato, nei pareri rilasciati alla Commissione Europea (EBA, Report with advice for the European Commission on crypto-assets, 2019) , che la maggior parte delle cripto-attività non rientrava nell’ambito di applicazione della legislazione europea in materia di servizi finanziari.

Negli anni successivi, si è cercato di inquadrare tali strumenti nelle previsioni normative già esistenti, ad esempio tramite:

- il regolamento (UE) 2022/858, in cui l’art. 18 prevede che gli Stati membri adottino e pubblichino le disposizioni necessarie per conformarsi alla modifica della normativa MiFID II che introduce una nuova definizione di “strumento finanziario” includendovi gli strumenti emessi mediante “distributed ledger technology”;

- il Markets in Crypto Assets Regulation (“MiCA”), che introduce una disciplina armonizzata per l’emissione e l’offerta al pubblico di criptoasset, nonché per i servizi ad essi collegati, cercando di rispondere all’esigenza di una regolamentazione infra-settoriale ed uniforme a livello europeo, in particolare per gli strumenti che non rientrano nella già citata definizione di strumenti finanziari interna a MIFID II;

- apposite modifiche alle normative antiriclaggio, ampliando dal 1° gennaio 2023 l’ambito soggettivo di coloro che sono tenuti agli adempimenti per includere i prestatori di servizi di portafoglio digitale, e quello oggettivo con riferimento alle attività oggetto del monitoraggio per includere tra le operazioni da segnalare anche quelle relative alle cripto-attività.

Inoltre, le stesse difficoltà si riflettono anche in ambito fiscale: ad esempio, il legislatore italiano con la Legge di Bilancio 2023 ha introdotto una apposita disciplina fiscale (in vigore dal primo gennaio 2023), introducendo una nuova categoria reddituale tra i redditi “diversi” (art. 67 del Tuir), per inquadrare la tassazione delle diverse tipologie di reddito derivanti dalle criptoattività.

Attuale dimensione del mercato e volatilità delle criptovalute

La capitalizzazione di mercato delle criptovalute è uno dei parametri principalmente utilizzati per valutare il settore delle criptovalute nel suo complesso, in quanto rappresenta il valore totale di tutte le criptovalute in circolazione: la capitalizzazione di mercato delle criptovalute è calcolata moltiplicando il prezzo corrente di ciascuna criptovaluta per il numero totale di monete o token in circolazione.

La capitalizzazione di mercato complessiva del mercato delle criptovalute, a febbraio 2024, risulta pari a circa 1.900 mld€, di cui più della metà rappresentata da Bitcoin (970 mld€).

Dopo un brusco crollo nei valori delle criptovalute all’interno del 2022, nel corso del 2023 gli asset digitali hanno osservato un trend al rialzo: all’inizio di gennaio 2024, il prezzo del Bitcoin è risalito al di sopra dei 48.000 dollari, tornando verso livelli raggiunti nel 2021; anche Ethereum ha raggiunto nuovi massimi, superando i 2.500 dollari.

Si segnala, come già è stato accennato e come si evidenzierò nei prossimi paragrafi, che il dato relativo alla capitalizzazione di mercato delle criptovalute è piuttosto volatile anche su base giornaliera, a causa della stessa volatilità nei prezzi delle singole valute cripto sottostanti, rendendo a volte difficile valutare la dimensione corretta del mercato.

In ogni caso, il trend osservato negli ultimi anni è certamente in crescita, riflettendo un interesse continuo da parte degli investitori e un’adozione sempre più ampia delle criptovalute come investimento alternativo rispetto a quelli più “classici” anche da istituzioni finanziarie.

Come comprare criptovalute: metodi e strumenti finanziari

Ci sono diverse modalità e strumenti finanziari attraverso i quali è possibile investire in criptovalute, o beneficiare del loro valore senza possederle direttamente. Riportiamo di seguito alcuni dei principali:

- Acquisto diretto: può avvenire utilizzando piattaforme di scambio online, dove è possibile acquistare criptovalute tramite denaro o anche altre criptovalute;

- Fondi di investimento: esistono fondi di investimento che consentono agli investitori di accedere a un portafoglio diversificato di criptovalute, senza la necessità di gestire direttamente l’acquisto e la custodia delle stesse. Questi fondi possono essere gestiti attivamente o passivamente, e possono investire in una varietà di criptovalute in base alla strategia del fondo, come avviene per la diversificazione dei tradizionali fondi azionari o obbligazionari;

- ETF (Exchange-Traded Fund): gli ETF legati alle criptovalute sono strumenti finanziari negoziati in borsa che permettono agli investitori di ottenere un’esposizione sul mercato delle criptovalute senza possederle direttamente. Gli ETF possono tracciare l’andamento di un singolo cripto-asset o di un indice che rappresenta più cripto-asset sottostanti;

- Contratti per differenza (CFD): i CFD consentono agli investitori di speculare sul movimento dei prezzi delle criptovalute senza possederle fisicamente: gli investitori stipulano un contratto con un broker o una piattaforma di trading in cui scambiano la differenza di prezzo dell’asset sottostante (la criptovaluta) tra il momento dell’apertura e della chiusura del contratto.

- Futures e opzioni: i futures e le opzioni consentono agli investitori di speculare sul futuro prezzo delle criptovalute. I futures sono contratti che impegnano l’acquirente a comprare o vendere un asset (in questo caso, una criptovaluta) a un prezzo specifico e in una data futura prestabilita. Le opzioni concedono all’acquirente il diritto, e non l’obbligo, di acquistare o vendere un asset a un prezzo fissato entro una data di scadenza.

Il 10 gennaio 2024 la SEC (Securities and Exchange Commission) ha dato l’autorizzazione alla negoziazione di ETF Spot su criptovalute di diverse società:

- ProShares: società di gestione degli investimenti che ha lanciato diversi ETF legati alle criptovalute negli Stati Uniti. Tra questi, il ProShares Bitcoin Strategy ETF (BITO) e il ProShares Ethereum Strategy ETF (ETHO) sono diventati particolarmente popolari.

- VanEck: società di gestione degli investimenti che ha lanciato un ETF legato al Bitcoin negli Stati Uniti, chiamato VanEck Bitcoin Strategy ETF (XBTF).

- Grayscale Investments: società di gestione degli investimenti nota per i suoi fondi di investimento in criptovalute. Sebbene non siano tecnicamente ETF, i prodotti di Grayscale, come il Grayscale Bitcoin Trust (GBTC) e il Grayscale Ethereum Trust (ETHE), offrono esposizione alle criptovalute tramite strumenti finanziari tradizionali.

- 3iQ Corp: società canadese che ha lanciato l’ETF Bitcoin Fund (QBTC) e l’ETF Ethereum Fund (QETH), offrendo agli investitori la possibilità di ottenere esposizione alle criptovalute attraverso strumenti regolamentati.

Anche altre società particolarmente rilevanti sul mercato, tra cui BlackRock, sono in attesa di una risposta da parte dell’autorità.

Finora la SEC aveva approvato diversi ETF su criptovalute che scambiano contratti futures su Bitcoin ed Ethereum, ma aveva ripetutamente rifiutato le istanze per gli ETF su criptovalute spot, ossia basati sul prezzo attuale di mercato senza l’uso di derivati, perché considerati meno sicuri per gli investitori a causa della vulnerabilità del mercato delle criptovalute rispetto a varie tipologie di speculazione. Questa ulteriore apertura, oltre a rappresentare un potenziale volano per il mercato nel suo complesso, potrebbe portare all’ingresso nello stesso mercato di un numero sempre maggiore di investitori istituzionali.

Principali istituzioni finanziarie coinvolte nelle criptovalute

Negli ultimi anni, il settore delle criptovalute ha prodotto un sempre maggiore interesse e coinvolgimento da parte di diverse istituzioni finanziarie di tutto il mondo. Tali soggetti, che vanno dai grandi fondi d’investimento alle banche tradizionali e alle aziende di pagamento, hanno via via riconosciuto il potenziale delle criptovalute come asset class e come tecnologia innovativa. Vediamo alcune delle principali istituzioni finanziarie che hanno investito in criptovalute:

- Fondi d’investimento e hedge fund: numerosi fondi d’investimento e hedge fund (ad es., Grayscale Investments) hanno iniziato ad allocare una parte dei loro portafogli in criptovalute. Alcuni di essi hanno creato specifici fondi dedicati esclusivamente alle criptovalute, mentre altri hanno incluso le criptovalute come classe di attività all’interno delle loro attività di diversificazione del portafoglio. Tali fondi possono utilizzare diverse strategie di investimento, tra cui l’acquisto diretto di criptovalute, l’investimento in aziende del settore delle criptovalute e la partecipazione a specifiche ICO (Initial Coin Offering).

- Banche e istituzioni finanziarie tradizionali: alcune grandi banche e istituzioni finanziarie tradizionali hanno iniziato ad esplorare il potenziale delle criptovalute e della tecnologia blockchain, avviando servizi di trading e custodia di criptovalute per i propri clienti istituzionali, consentendo loro di investire in criptovalute direttamente tramite i loro conti bancari. Altre banche hanno investito direttamente in criptovalute come parte delle loro riserve di tesoreria, considerando le criptovalute come un’alternativa all’oro o ad altre attività tradizionali.

- Aziende di pagamento e fintech: aziende di pagamento e fintech hanno integrato le criptovalute nei loro servizi e piattaforme, consentendo agli utenti di acquistare, vendere e utilizzare criptovalute per effettuare pagamenti e trasferimenti di denaro. Alcune di queste aziende hanno anche investito direttamente in criptovalute o hanno avviato progetti basati sulla blockchain per migliorare l’efficienza dei loro servizi e sviluppare nuovi prodotti innovativi: ad esempio, PayPal ha introdotto nel 2020 la possibilità di acquistare, vendere e detenere criptovalute direttamente sul proprio conto.

In particolare, riportiamo qualche esempio di investitori istituzionali che hanno inserito direttamente o mediante derivati una o più esposizioni in criptovalute all’interno del proprio portafoglio:

- ARK Invest: è un’azienda specializzata nella gestione patrimoniale, riconosciuta per il suo interesse e la sua ricerca approfondita nei settori delle tecnologie emergenti (tra cui sicuramente criptovalute e blockchain), che ha incluso gli ETF su criptovalute nelle proprie strategie di investimento più innovative;

- Fidelity Investments: rappresenta una delle più grandi società di gestione patrimoniale a livello mondiale e ha dimostrato un interesse crescente nei confronti delle criptovalute negli ultimi anni, lanciando Fidelity Digital Assets, una divisione dedicata esclusivamente alle criptovalute, e investendo anche in ETF su criptovalute come parte della sua strategia di diversificazione dei portafogli di investimento.

In conclusione, il coinvolgimento delle istituzioni finanziarie nel settore delle criptovalute è un segnale della crescente legittimazione e adozione delle stesse nel panorama finanziario globale. Queste istituzioni hanno contribuito a promuovere la consapevolezza delle criptovalute e della tecnologia blockchain, oltre a fornire agli investitori non istituzionali e ai consumatori nuove opportunità di investimento e servizi finanziari innovativi.

In particolare, molti investitori credono che la futura approvazione (ormai considerata imminente) degli ETF su Bitcoin, richiesti alla SEC da importanti attori come BlackRock e Fidelity, e altri strumenti finanziari simili, possano aprire le porte agli investimenti istituzionali in criptovalute e risultare un volano rialzista per il mercato.

La pressante richiesta da parte dei principali asset manager mondiali evidenzia la crescente ricerca di strumenti di investimento in questa asset class, spesso dovuta ad una prospettiva di lungo termine, che vede le criptovalute come asset diversificanti l’esposizione di portafoglio e riserve di valore alternative rispetto a quelle tradizionali.

Queste operazioni di acquisto di criptovalute da parte di investitori istituzionali e soggetti finanziari potranno certamente contribuire a dare maggiore legittimità e solidità al settore delle criptovalute nel suo complesso. Tuttavia, è importante notare che il mercato delle criptovalute rimane comunque soggetto a una serie di rischi e incertezze, tra cui la forte volatilità dei prezzi, la regolamentazione ancora in evoluzione e la sicurezza delle piattaforme di trading sempre da testare rispetto all’evoluzione delle tecnologie sul mercato.

Pertanto, anche i grandi investitori devono valutare attentamente i rischi e le opportunità associate alle criptovalute prima di prendere decisioni di investimento significative in questo settore.

Serie storiche e volatilità

Proponiamo di seguito alcuni dati relativi alle serie storiche 2016-23 delle principali criptovalute (per capitalizzazione di mercato), a confronto con due indici di mercato (Eurostoxx e Nasdaq):

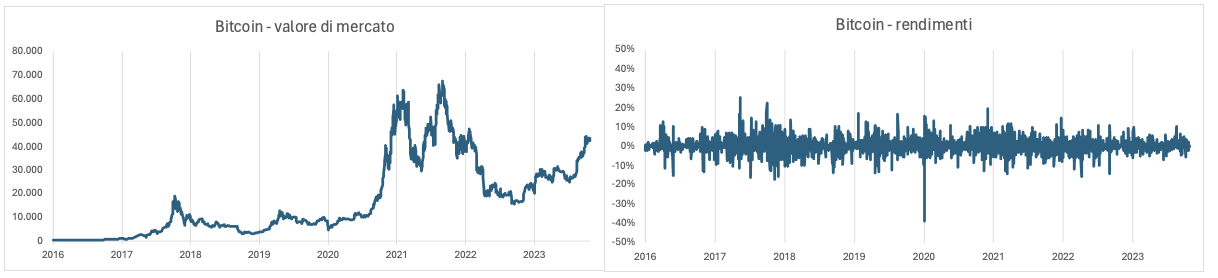

Bitcoin

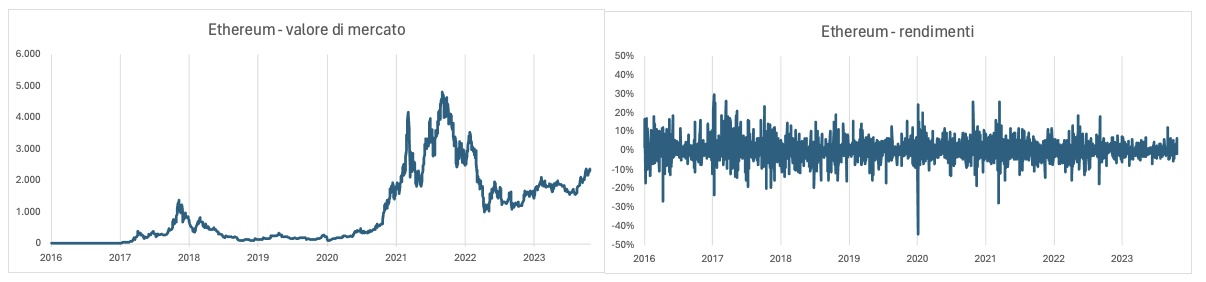

Ethereum

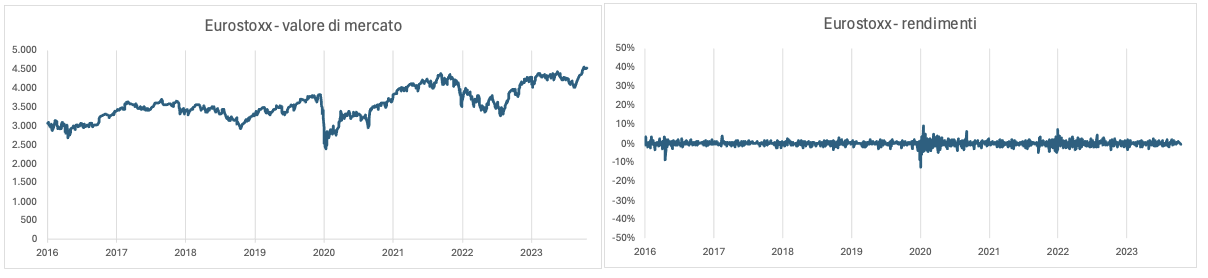

Eurostoxx

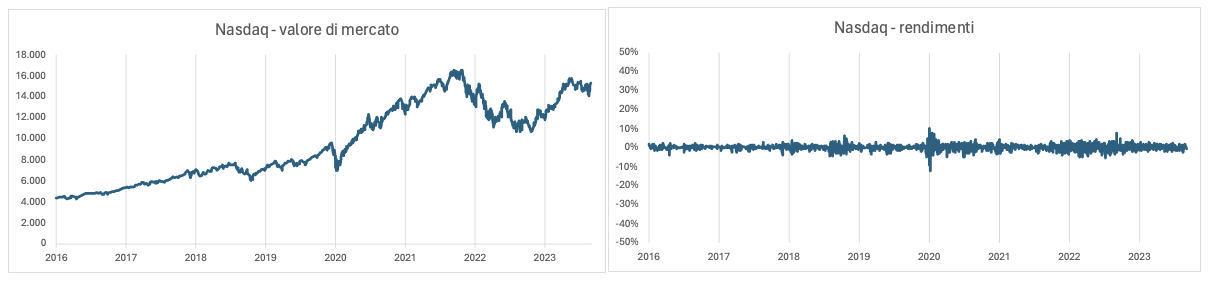

Nasdaq

Infine, un confronto tra i rendimenti storici giornalieri osservati per le due criptovalute evidenzia la forte volatilità dei rendimenti giornalieri:

| Criptovaluta/ Indice | Media rendimenti giornalieri su 8y | Max rendimento giornaliero su 8y | Min rendimento giornaliero su 8y | Deviazione standard rendimenti giornalieri su 8y |

| Bitcoin | 0.23% | 25.56% | -39.18% | 3.78% |

| Ethereum | 0.32% | 29.51% | -44.55% | 5.25% |

| Eurostoxx | 0.03% | 9.24% | -12.40% | 1.19% |

| Nasdaq | 0.08% | 10.07% | -12.19% | 1.45% |

Conclusioni

I volumi connessi all’utilizzo delle criptovalute sono cresciuti considerevolmente negli ultimi anni e oggi la capitalizzazione complessiva sfiora i 2 triliardi.

Alcuni tra i più importanti operatori istituzionali dei mercati finanziari negli Stati Uniti stanno iniziando a costruire prodotti da offrire ai propri clienti collegati alle criptovalute.

I regolatori hanno preso atto dell’esistenza di un mercato al momento fuori dal loro controllo e verosimilmente si interrogheranno sull’approccio da adottare nei suoi confronti.

Forse è ancora presto ma forse no. Forse è il momento di iniziare a studiarle e capire se possano diventare un’asset-class per tutti gli investitori istituzionali, incluse le compagnie di assicurazione.

Stefano Carlino, Founding Partner di Carlino, Costanzo & Associati

Andrea Noè, Junior Consultant di Carlino, Costanzo & Associati