L’attuale stato di emergenza e di crisi economica causato dall’epidemia COVID-19 sta generando gravi problemi di liquidità per molte imprese con conseguente impossibilità di fare fronte regolarmente alle proprie obbligazioni. In tale contesto l’accesso a forme di finanziamento straordinarie risulta sicuramente la principale necessità per la maggior parte delle aziende, le quali devono far fronte al fabbisogno finanziario indotto dal blocco delle attività e dunque dalla improvvisa mancanza di regolari flussi finanziari.

Il ricorso a finanziamenti rilasciati da banche, istituzioni finanziarie nazionali e internazionali e da altri soggetti abilitati all’esercizio del credito, incentivati dal recente Decreto Liquidità, tuttavia, non rappresenta l’unico strumento adottato dalle imprese che in questo periodo, infatti, ricorrono spesso a trattative con i propri fornitori volte ad ottenere dilazioni o riduzioni dei pagamenti dovuti per forniture di beni e/o servizi già fatturati.

L’esito di tali trattative può essere ricondotto principalmente a tre opzioni possibili:

per le quali risulta utile analizzare la corretta gestione sia da un punto di vista contabile che fiscale.

Lo Sconto

Nelle fase preliminari delle trattative può essere ottenuto uno sconto commerciale, in genere incondizionato, e spesso determinato forfettariamente.

Aspetti Contabili:

| Cliente | Fornitore |

| Contabilizzazione a riduzione del debito nei confronti del fornitore (SP-Dare) e dei costi dell’esercizio (CE-Avere) | Contabilizzazione a riduzione del credito nei confronti del cliente (SP-Avere) e dei ricavi dell’esercizio (CE-Dare) |

Aspetti Fiscali:

| Cliente | Fornitore |

| Maggior base imponibile nell’esercizio in quanto si avranno minori costi | Minor base imponibile nell’esercizio in quanto si avranno minori ricavi |

Il riconoscimento di uno sconto risulta, indubbiamente, una soluzione ottimale e facilmente gestibile.

La Transazione

L’Agenzia delle Entrate, nella circolare 26 del primo agosto 2013, conferma che se la transazione è originata da una lite sulla fornitura, il relativo onere che deriva da una modifica bilaterale del rapporto commerciale conseguente alla rideterminazione del corrispettivo originariamente pattuito, non costituisce una perdita su crediti ma:

- per il cedente una rettifica del ricavo e per l’acquirente del costo, se la transazione viene definita entro lo stesso esercizio in cui è stata registrata l’operazione,

- una sopravvenienza , passiva per il cedente e attiva per l’acquirente, nell’anno in cui si perfeziona la transazione, se successivo a quello dell’operazione.

Aspetti Contabili:

| Cliente | Fornitore |

| Contabilizzazione a riduzione del debito nei confronti del fornitore (SP-Dare) e dei costi dell’esercizio (CE-Avere) con competenza nel periodo di sottoscrizione dell’accordo | Contabilizzazione a riduzione del credito nei confronti del cliente (SP-Avere) e dei ricavi dell’esercizio (CE-Dare) con competenza nell’esercizio di sottoscrizione dell’accordo |

Aspetti Fiscali:

| Cliente | Fornitore |

| Maggior base imponibile nell’esercizio con rilevazione di una sopravvenienza attiva | Minor base imponibile nell’esercizio con rilevazione di una perdita su crediti deducibile |

La Rinuncia

La remissione del debito da parte del fornitore, essendo un atto unilaterale, sebbene estingua giuridicamente il credito in capo al creditore implica che la perdita rilevata può rappresentare un atto di liberalità indeducibile ai fini fiscali.

Aspetti Contabili:

| Cliente | Fornitore |

| Contabilizzazione a riduzione del debito nei confronti del fornitore (SP-Dare) e iscrizione di una sopravvenienza attiva (CE-Avere) | Contabilizzazione a riduzione del credito nei confronti del cliente (SP-Avere) e iscrizione di una perdita su crediti (CE-Dare) |

Aspetti Fiscali:

| Cliente | Fornitore |

| Maggior base imponibile nell’esercizio con rilevazione di una sopravvenienza attiva | Minor base imponibile nell’esercizio con rilevazione di una perdita su crediti non deducibile |

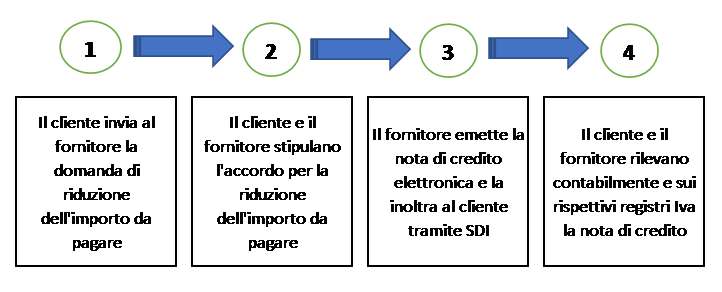

Iter procedurale in caso di accordi tra cliente e fornitore

Da un punto di vista procedurale, per concludere in modo corretto l’operazione è necessario seguire correttamente alcuni passaggi tecnici:

La nota di credito è emessa dal fornitore, con evidenziazione dell’imponibile e dell’iva, ai sensi dell’art. 26 del D.P.R. 633/1972. La norma in oggetto consente al fornitore l’effettuazione della variazione in diminuzione:

- senza limiti di tempo nei casi previsti dalla norma stessa tra i quali rientrano la concessione di sconti o abbuoni;

- entro un anno dall’effettuazione dell’operazione se la variazione interviene a seguito di accordo tra le parti.